Huishoudens met schulden onderzocht

Door Hub Crijns

In opdracht van het Ministerie van Sociale Zaken en Werkgelegenheid heeft het CBS op basis van uitgebreid onderzoek met bestaande registerdata in beeld gebracht hoeveel Nederlandse huishoudens in de periode van 1 januari 2015 tot en met 1 januari 2018 te maken hadden met geregistreerde problematische schulden.

In opdracht van het Ministerie van Sociale Zaken en Werkgelegenheid heeft het CBS op basis van uitgebreid onderzoek met bestaande registerdata in beeld gebracht hoeveel Nederlandse huishoudens in de periode van 1 januari 2015 tot en met 1 januari 2018 te maken hadden met geregistreerde problematische schulden.

Onderzoek door het Nibud in 2017 en 2018

Schulden vormen niet alleen een probleem voor de schuldenaar, ook voor zijn omgeving, de schuldeiser en de maatschappij. Mensen met schulden participeren minder. Uit de Nibud-peiling onder werkgevers (‘Personeel met schulden’, Nibud 2017) blijkt dat 62% van de ondervraagde bedrijven werknemers heeft met financiële problemen. De kosten voor werkgevers lopen snel op. Zo wordt verlies aan productiviteit van de werknemer op minimaal 20% geschat, het verwerken van een loonbeslag kost een drie uur en het ziekteverzuim bij werknemers met financiële problemen wordt geschat op zeven dagen extra per werknemer. Ook de kosten voor gemeenten lopen op door schuldenproblematiek. Als een gezin uit huis wordt gezet dan heeft de gemeente de kosten van de maatschappelijke opvang, maar ook instanties als maatschappelijk werk en jeugdzorg moeten in actie komen.

Uit het onderzoek ‘Financiële problemen’ (Nibud 2018) blijkt dat 32% van de Nederlandse huishoudens het afgelopen jaar met een of meerdere betalingsachterstanden te maken heeft gehad. Uit dit onderzoek blijkt ook, dat het aantal huishoudens met betalingsproblemen nagenoeg gelijk is aan 2015, respectievelijk 22 en 21 procent, omgerekend 1,35 miljoen huishoudens. Bij 8% gaat het om ernstige betalingsproblemen. In 2009 kwam het afsluiten van de energie of het leggen van loonbeslag nog maar bij een enkeling voor, inmiddels heeft zo’n 5 tot 7 procent van de mensen hiermee te maken. Ook het type rekening dat blijft liggen, lijkt te verschuiven over de jaren heen. In 2012 had 12 procent van de Nederlanders de huur of hypotheek weleens te laat betaald; in 2018 is dat 19 procent. Rekeningen van postorderbedrijven en webshops worden daarentegen beter betaald. In 2012 had 22 procent van de respondenten hier een achterstallige rekening, in 2018 is dat 12 procent. Omgerekend zijn er 555.000 huishoudens met ernstige betalingsproblemen. Daarvan zijn er slechts zo’n 95.000 die zich hebben gemeld bij schuldhulpverlening (NVVK, 2018). Het Nibud vindt het zorgelijk dat zo veel mensen met financiële problemen geen hulp krijgen.

Indeling van schulden

Er zijn verschillende mogelijkheden om schulden te categoriseren. Een veelgebruikte indeling is die van De Greef (1992).

- • Overlevingsschulden: er zijn te weinig inkomsten in verhouding tot de vaste lasten.

- Overbestedingsschulden: er zijn voldoende inkomsten maar er wordt naar verhouding te veel uitgegeven.

- Aanpassingsschulden: er vindt een verandering in de levensomstandigheden plaats, vaak met als gevolg plotselinge inkomensdaling. Deze daling zorgt voor schulden.

- Compensatieschulden: overbesteding, als gevolg van compensatiegedrag.

In andere bekende indeling is die van Boorsma e.a. (1994):

- Budgettaire redenen, zoals ontslag, stoppen met overwerk, pensioen, maar ook slecht financieel beheer.

- Verandering in levensfase, zoals het krijgen van een kind, een echtscheiding of het overlijden van de partner.

- Psychosociale problemen, zoals gebrek aan weerbaarheid en compensatiegedrag, maar ook verslavingen.

Nieuw onderzoek op basis van registerdata

Nu is op 17 augustus 2020 verschenen het CBS onderzoek ‘Schuldenproblematiek in beeld - Huishoudens met geregistreerde problematische schulden 2015-2018’, dat gebaseerd is op het gebruik van registerdata.

Registerdata waren tot voor kort niet beschikbaar om problematische schulden te meten. Eerder werd de omvang van de schuldenproblematiek in Nederland in beeld gebracht in de onderzoeksreeks ‘Huishoudens in de rode cijfers’. De gebruikte methoden in deze reeks waren enquêtes en interviews. Deze methoden kennen een aantal nadelen, zoals de beperkte omvang van de steekproef en het risico op minder objectieve antwoorden. De cijfers uit het nieuwe onderzoek zijn niet vergelijkbaar met die uit de eerdere onderzoeksreeks ‘Huishoudens in de rode cijfers’, omdat er gebruik is gemaakt van een andere definitie van problematische schulden. De momenteel beschikbare registraties bevatten niet alle componenten die deel uitmaken van de totale schuldenlast en afloscapaciteit van huishoudens waarop de eerder gebruikte definitie was gebaseerd. Om het verschil tussen de nieuwe en de eerdere definitie aan te geven, spreken we hier over huishoudens met ‘geregistreerde problematische schulden’.

Definitie van geregistreerde problematische schulden

Uit de definitie van geregistreerde problematische schulden zijn de bronnen op te maken, die het CBS gebruikt heeft om aan de registerdata te komen. Er is sprake van een huishouden met geregistreerde problematische schulden als ten minste één persoon in het huishouden voldoet aan ten minste één van de volgende criteria op 1 januari van het betreffende verslagjaar:

- Volgt een WSNP‐traject;

- Volgt een bij BKR geregistreerd minnelijk traject;

- Heeft een bij BKR geregistreerde betalingsachterstand;

- Is in het Centraal Curatele en Bewindregister (CCBR) opgenomen op grond van verkwisting en/of problematische schulden;

- Heeft ten minste zes maanden de zorgpremie niet betaald;

- Heeft een betalingsachterstand van een Wet Mulder‐boete (boete voor lichte verkeersovertreding) bij het CJIB heeft waarvan de tweede aanmaning ten minste twee maanden openstaat, of zich al in een ernstigere wanbetalersfase bevindt. Daarnaast moet het openstaande bedrag in totaal minimaal 50 euro zijn;

- Heeft langer dan 27 maanden een toeslagschuld van totaal minimaal 50 euro openstaan bij de Belastingdienst;

- Heeft langer dan 15 maanden een schuld van totaal minimaal 50 euro voor overige belastingaanslagen openstaan bij de Belastingdienst;

- Heeft een belastingschuld bij de Belastingdienst die in de 12 maanden voor het peilmoment oninbaar is geleden;

- Heeft een betalingsachterstand bij de DUO van 3 maanden of langer en van minimaal 270 euro.

Een op de twaalf huishoudens heeft schulden

De voornaamste uitkomsten van het CBS onderzoek bevatten de volgende gegevens.

- Op 1 januari 2018 had 8,3 procent (650.700 huishoudens) van de huishoudens in Nederland te maken met geregistreerde problematische schulden. Bijna een kwart van de referentiepersonen uit deze huishoudens met geregistreerde problematische behoorde een jaar eerder nog niet tot een huishouden met probleemschulden. 56 procent van de referentiepersonen uit deze huishoudens behoorde op 1 januari 2018 al minstens drie jaar aaneengesloten tot een huishouden met probleemschulden.

- Van personen vanaf 16 jaar in institutionele huishoudens had 7,5 procent (17.640 personen) geregistreerde problematische schulden op 1 januari 2018.

- In de afgelopen jaren is het aandeel huishoudens met geregistreerde problematische schulden stabiel gebleven. Op 1 januari 2015 was het aandeel huishoudens met geregistreerde problematische schulden 8,6 procent (661.730 huishoudens), waar dit op 1 januari 2018 licht was afgenomen tot 8,3 procent (650.700 huishoudens).

- Bijna een kwart van de referentiepersonen uit huishoudens met geregistreerde problematische op 1 januari 2018 behoorde een jaar eerder nog niet tot een huishouden met probleemschulden. Ruim de helft behoorde op 1 januari 2018 al minstens drie jaar aaneengesloten tot een huishouden met probleemschulden.

- Rotterdam had met 15,8 procent het hoogste aandeel huishoudens met geregistreerde problematische schulden op 1 januari 2018, gevolgd door Lelystad (14,8 procent)

- Voor 16,3 procent van de huishoudens met geregistreerde problematische schulden op 1 januari 2018 is bekend dat zij in beeld zijn bij de hulpverlening. Voor een deel hiervan (1 op de 10 huishoudens met problematische schulden) is bekend dat het specifiek om schuldhulpverlening gaat.

Zeven groepen met kans op schulden

Er zijn zeven groepen geïdentificeerd van personen met een verhoogde kans op geregistreerde problematische schulden, vaak met overlappende achtergronden en kenmerken:

- Kenmerken die van belang zijn voor het identificeren van deze risicogroepen zijn belangrijkste inkomensbron, vermogen van het huishouden, verdacht zijn geweest van een misdrijf, type huishouden, afname van het huishoudinkomen, type woning, van werk naar een WW‐uitkering gaan en uit elkaar gegaan zijn met een partner.

- Op 1 januari 2018 behoorde 2,7 procent van de Nederlandse bevolking vanaf 16 jaar (338.800 personen) tot één van de groepen met een verhoogd risico.

- In de afgelopen jaren is zowel het aantal als het relatieve aandeel personen, met een verhoogd risico op problematische schulden iets afgenomen. Op 1 januari 2016 was het aandeel personen dat tot één van de risicogroepen behoorde 3,3 procent (409 560 personen), waar dit op 1 januari 2018 was afgenomen tot 2,7 procent (338.800 huishoudens).

- De gemeenten Amsterdam, Den Haag en Rotterdam hadden met 5,2 procent op 1 januari 2018 het grootste aandeel personen dat tot één van de risicogroepen behoorde.

- Ruim 6,5 procent van de personen in de risicogroepen had op 1 januari 2018 geregistreerde problematische schulden, maar behoorde een jaar eerder nog niet tot een huishouden met probleemschulden. De kans dat een persoon die behoort tot een risicogroep instroomt in de problematische schulden is daarmee bijna tien keer zo groot als voor iemand die hier niet toe behoort.

Er is onderlinge samenhang tussen achtergronden

Uit dit onderzoek blijkt samenhang tussen verschillende achtergrondkenmerken en het hebben van geregistreerde problematische schulden:

- Problematische schulden komen relatief vaker voor in de leeftijdsgroep 25 en 65 jaar, personen met een niet‐westerse migratieachtergrond, laagopgeleiden en huishoudens met kinderen.

- Er is een duidelijke samenhang tussen het hebben van problematische schulden en zwakkere economische positie. Huishoudens met geregistreerde problematische schulden hebben vaker een laag inkomen en inkomen uit een uitkering (met name bijstand).

- De belangrijkste inkomensbron van personen in huishoudens met geregistreerde problematische schulden is relatief vaker inkomen uit een eigen onderneming dan bij huishoudens zonder probleemschulden.

- Huishoudens met probleemschulden hebben relatief vaker te maken met geestelijke gezondheidszorg en jeugdzorg.

- Verlies van een baan en vervolgens in de bijstand komen, verdacht worden van een misdrijf, het stoppen met volgen onderwijs zonder een startkwalificatie te behalen en het uit elkaar gaan met een partner zijn life events met een relatief hoge kans op het ontstaan van geregistreerde problematische schulden.

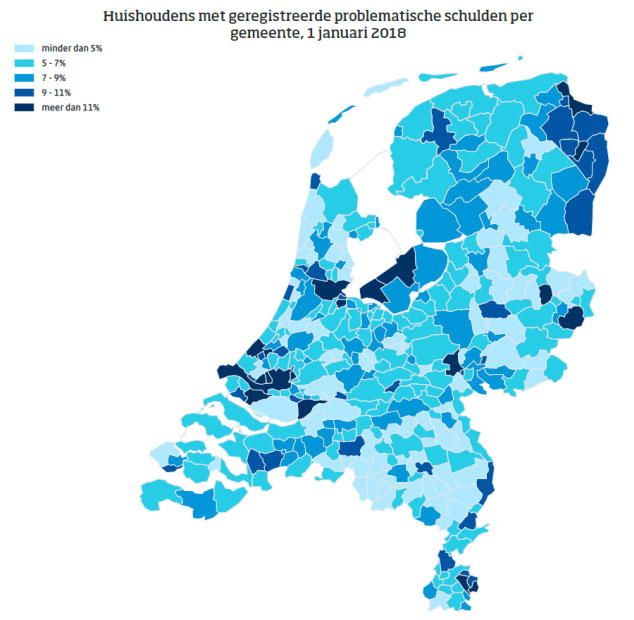

Arme regio’s

Tussen gemeenten zijn grote verschillen te zien in het aandeel particuliere huishoudens met geregistreerde problematische schulden (zie figuur 3.2). Met name stedelijke gemeenten hebben relatief meer schuldenproblematiek. Rotterdam had met 15,8 procent het hoogste aandeel in 2018, gevolgd door Lelystad (14,8%), Almere (14,2%), Schiedam (14,2%) en Den Haag (14,2%). Daarnaast zijn bij de gemeenten in Oost‐Groningen hogere percentages te zien. Dit sluit aan bij het feit dat huishoudens in deze regio relatief vaak lage inkomens hebben.

Tussen gemeenten zijn grote verschillen te zien in het aandeel particuliere huishoudens met geregistreerde problematische schulden (zie figuur 3.2). Met name stedelijke gemeenten hebben relatief meer schuldenproblematiek. Rotterdam had met 15,8 procent het hoogste aandeel in 2018, gevolgd door Lelystad (14,8%), Almere (14,2%), Schiedam (14,2%) en Den Haag (14,2%). Daarnaast zijn bij de gemeenten in Oost‐Groningen hogere percentages te zien. Dit sluit aan bij het feit dat huishoudens in deze regio relatief vaak lage inkomens hebben.

Een op de zes huishoudens heeft hulp

Van alle huishoudens waarbij sprake is van een huishoud lid dat onder bewind of curatele staat, een bij BKR gemeld minnelijktraject doorloopt of in een WSNP‐traject zit, is bekend dat zij in beeld zijn bij de hulpverlening. Dit geldt voor 16,3 procent van de huishoudens met geregistreerde problematische schulden. Bij de registraties over minnelijke en WSNP‐trajecten gaat het specifiek om schuldhulpverlening. Op basis van deze registraties blijkt dat op 1 januari 2018 binnen 63.840 huishoudens (1 op de 10 huishoudens met geregistreerde problematische schulden) minstens één persoon in een bij BKR geregistreerd minnelijktraject of WSNP‐traject zat. Voor de overige meerderheid (84 procent van de huishoudens met geregistreerde problematische schulden) is niet bekend of zij in beeld zijn bij de (schuld)hulpverlening.

‘Schuldenproblematiek in beeld - Huishoudens met geregistreerde problematische schulden 2015-2018’, CBS, Den Haag, 17 augustus 2020.

Hub Crijns is lid van de Stuurgroep Knooppunt Kerken en Armoede